При соблюдении ряда условий налогоплательщик может получить налоговый вычет и тем самым уменьшить сумму налога на доход. Такое возможно при оплате учебы, лечения, спорта, продаже имущества, в некоторых иных ситуациях. Получить льготу можно несколькими способами: путем предоставления 3-НДФЛ в инспекцию ФНС, онлайн или через работодателя. С помощью вычета можно сэкономить на курсах. Максимальная экономия возможна при комбинации этого инструмента с другими способами снизить цену обучения. Например, можно активировать , а после прохождения образовательной программы уменьшить налог.

Что такое налоговый вычет

Действующее законодательство не дает определения налогового вычета, однако, как следует из смысла ч. 1 ст

Основные виды налоговых вычетов

Законодательство выделяет несколько основных типов налоговых вычетов: стандартные, социальные, имущественные, инвестиционные, на операции с ценными бумагами и профессиональные.

Стандартные

Установлены ст. 218 НК РФ и предоставляются следующим категориям граждан:

- ликвидаторам аварии на ЧАЭС, заводе «Маяк», участникам испытаний и сборки ядерного оружия — 3000р ежемесячно;

- героям СССР и РФ, кавалерам ордена Славы, ветеранам ВОВ, инвалидам детства, I и II групп, донорам костного мозга, людям, подвергшимся радиационному облучению, — 500р ежемесячно;

- сдавшим нормативы ГТО — 18 000р однократно в течение одного налогового периода.

На однократный возврат налога в течение одного периода могут претендовать родители и усыновители детей:

- 1400р на 1-го ребенка;

- 2800р на 2-го ребенка;

- 6000р на 3-го и последующих детей;

- 12000р на детей-инвалидов.

Аналогичные льготы положены опекунам и попечителям, которые не усыновляли ребенка, а взяли его на воспитание в семью.

Социальные

Установлены ст. 218 НК РФ. Выдаются при расходах на следующие цели:

благотворительность — не облагаются НДФЛ до 25% дохода;

- обучение — до 110 000р;

- лечение и покупка лекарств — до 120 000р;

- взносы в негосударственный пенсионный фонд — до 150 000р.

Вычет на обучение предоставляют не только если налогоплательщик учился сам, но и в случае, когда он оплачивал учебу детей в возрасте до 24 лет.

Имущественные

Установлены ст. 220 НК РФ. Полагаются:

- при продаже имущества — до 1 млн р;

- покупке или строительстве жилья, покупке земли для дома — до 2 млн р;

- выплате ипотеки на покупку или строительство жилья — до 3 млн р.

Также выдаются, если государство или муниципалитет выкупает у налогоплательщика имущество для собственных нужд (в размере выкупной стоимости). Предусмотрен и вычет по НДФЛ на доходы от майнинга на сумму, потраченную на электричество.

Инвестиционные

Установлены ст. 219.1 НК РФ. Выдаются за определенные операции с ценными бумагами, например за продажу государственных облигаций, находившихся в собственности налогоплательщика более трех лет, или за перечисление денег на инвестиционный счет. Размер льготы зависит от оснований ее предоставления — в некоторых случаях его определяют по специальной формуле.

На операции с ценными бумагами

Ст. 220.1 НК РФ дает право получить льготу при переносе на будущие периоды убытков от операций с ценными бумагами. В этом случае НДФЛ уменьшают на отрицательный результат трейдерской торговли. Предельный размер льготы не может превышать сумму налоговой базы по соответствующим операциям.

Участнику инвестиционного товарищества

Установлены ст. 220.2 НК РФ. Работают по той же схеме, что льготы при переносе убытков при торговле ценными бумагами. Разница в том, что в первом случае налогоплательщик инвестирует самостоятельно, во втором операции проводятся товариществом, но с участием его средств. В остальном регулирование почти одинаковое.

Профессиональные

Установлены ст. 221 НК РФ. Адресованы самозанятым и предпринимателям и позволяют им компенсировать расходы, которые они понесли в ходе своей работы. Возмещают все затраты, но от НДФЛ можно освободить не более 20% дохода.

Условия для получения

Чтобы получить льготу, нужно потратить средства на цели, установленные законом, или же получить доходы, для которых предусмотрен возврат. Например, для вычета из НДФЛ на обучение нужно самому учиться или оплачивать учебу ребенка. Также для уменьшения налога обязательно нужно подать декларацию 3-НДФЛ в инспекцию ФНС по месту регистрации.

Пошаговая инструкция по получению налогового вычета

Направить заявление для льготы можно двумя способами: офлайн, путем личного визита в инспекцию ФНС, или дистанционно. Ниже — подробная инструкция о том, как это сделать и какие документы для этого понадобятся.

Подготовка необходимых документов

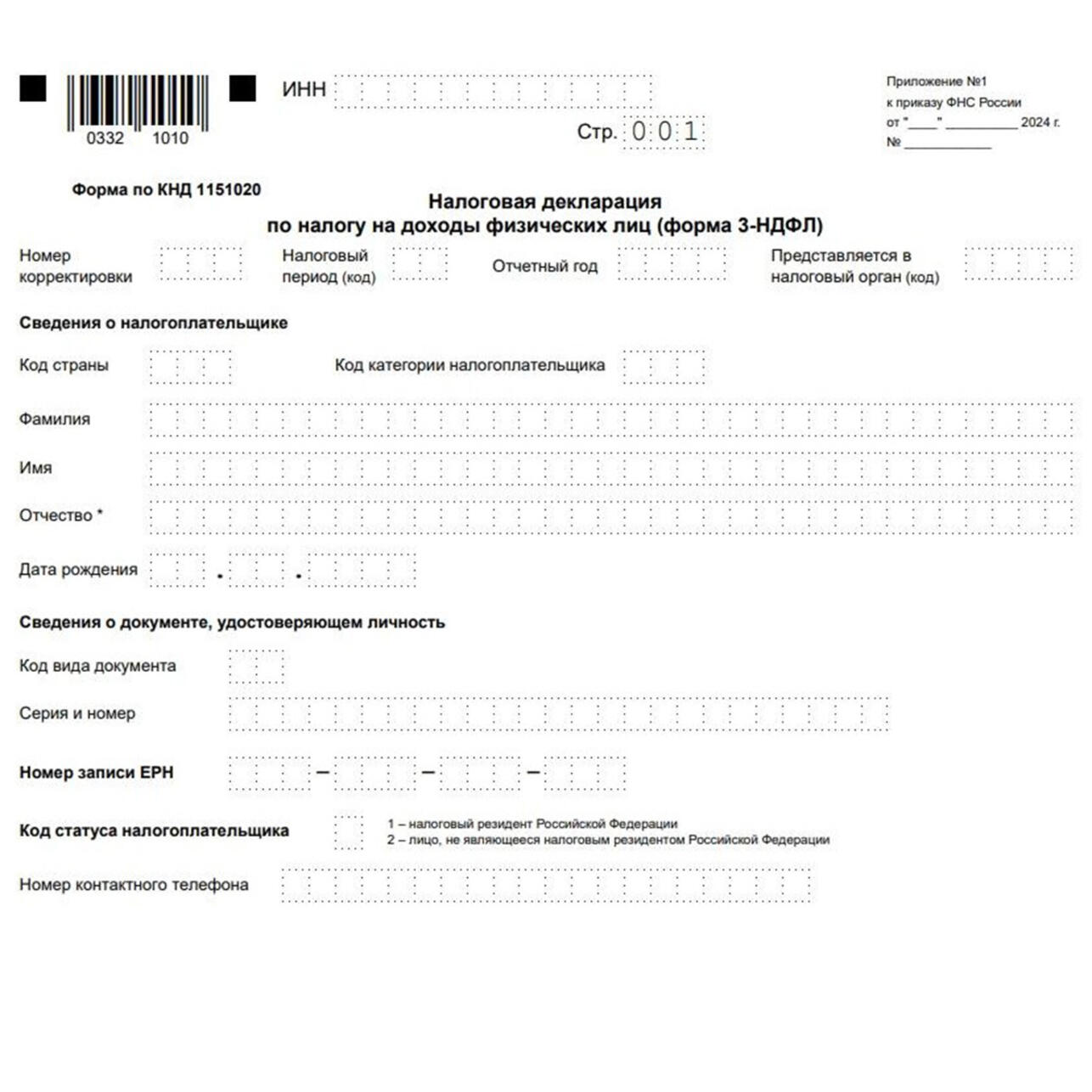

Главный документ, который нужен для возврата денег, — это декларация по форме 3-НДФЛ. Есть 2 способа предоставить ее в налоговую инспекцию — офлайн и онлайн. Первый подразумевает заполнение бланка на бумаге с последующей отправкой в ведомство. Скачать форму можно с сайта налоговой. Второй способ — электронная подача документов, проводящаяся из аккаунта налогоплательщика. Указываются те же данные, что и при использовании бумажного носителя, но отправка происходит онлайн. Перед ней нужно подписать декларацию электронной подписью, ключ которой генерируется на сайте ФНС.

Также понадобится предоставить документы, подтверждающие право на возврат части НДФЛ. Они отличаются при разных основаниях для получения льготы. Например, если она выдается в качестве компенсации расходов на обучение, нужны следующие бумаги:

- квитанции об оплате образовательных услуг;

- договор с учебным заведением;

- копия лицензии учебного заведения.

Если вычет оформляется на родственника, то также понадобится свидетельство о его рождении и справка об очном обучении.

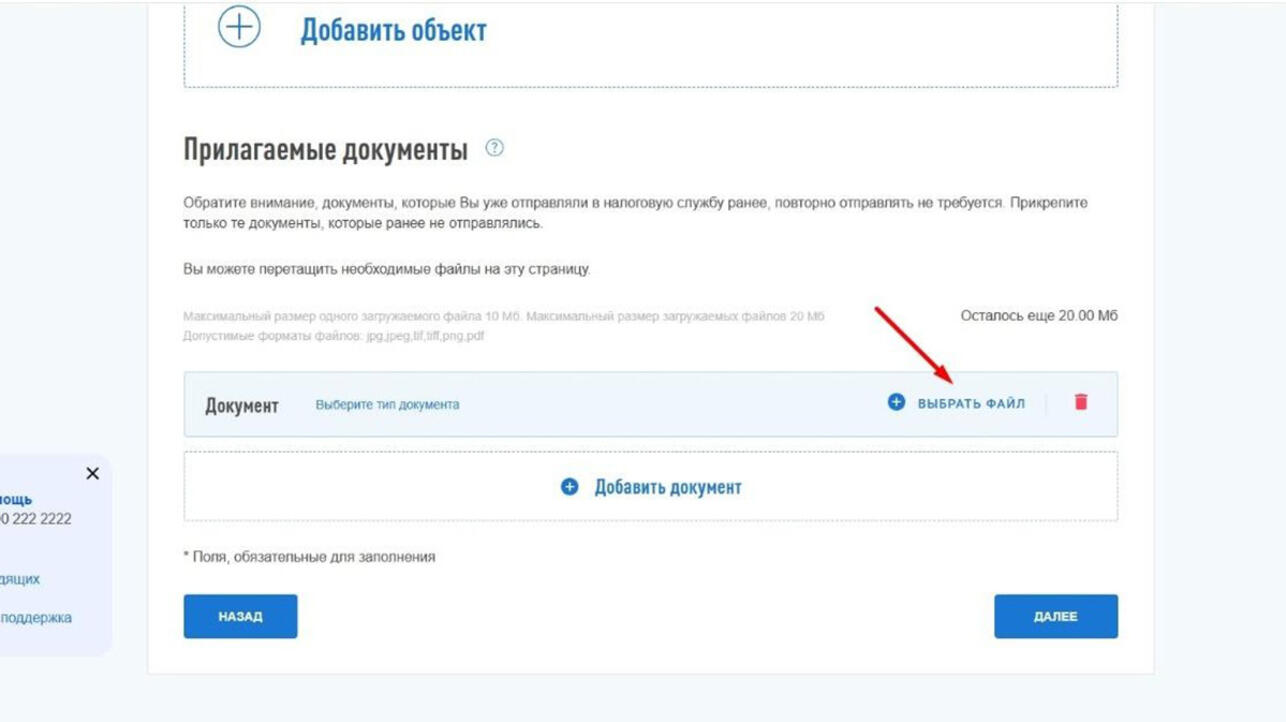

При электронном получении вычета подтверждающие документы можно загрузить прямо на сайте налогового ведомства.

Заполнение 3-НДФЛ на бумаге

Заполнение бумажной версии 3-НДФЛ регулирует Приказ ФНС России от 19.09.2024 № ЕД-7-11/757@. Хотя нормативный акт не указывает, как должен быть заполнен документ, на практике требуют, чтобы использовалась черная гелевая ручка и печатные буквы.

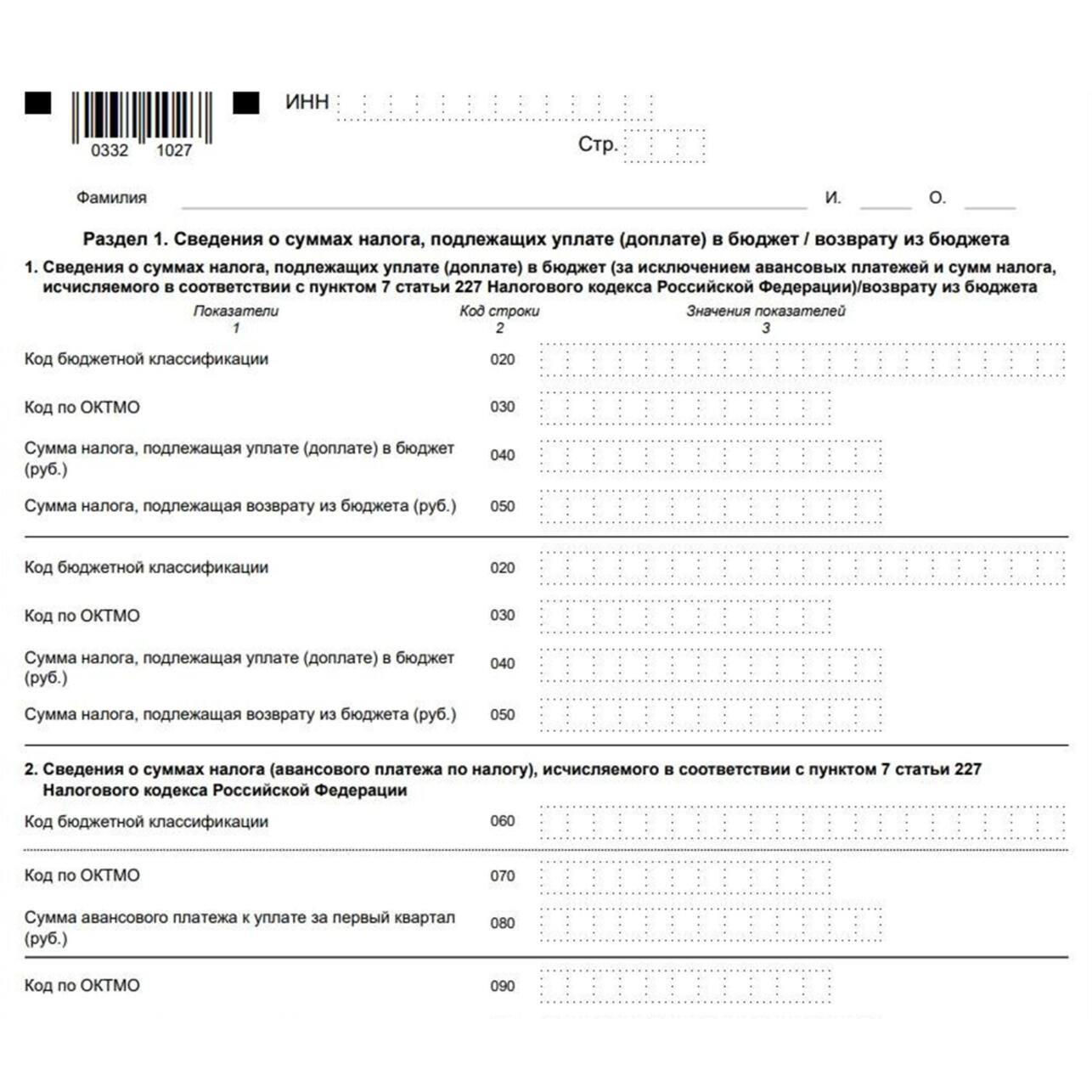

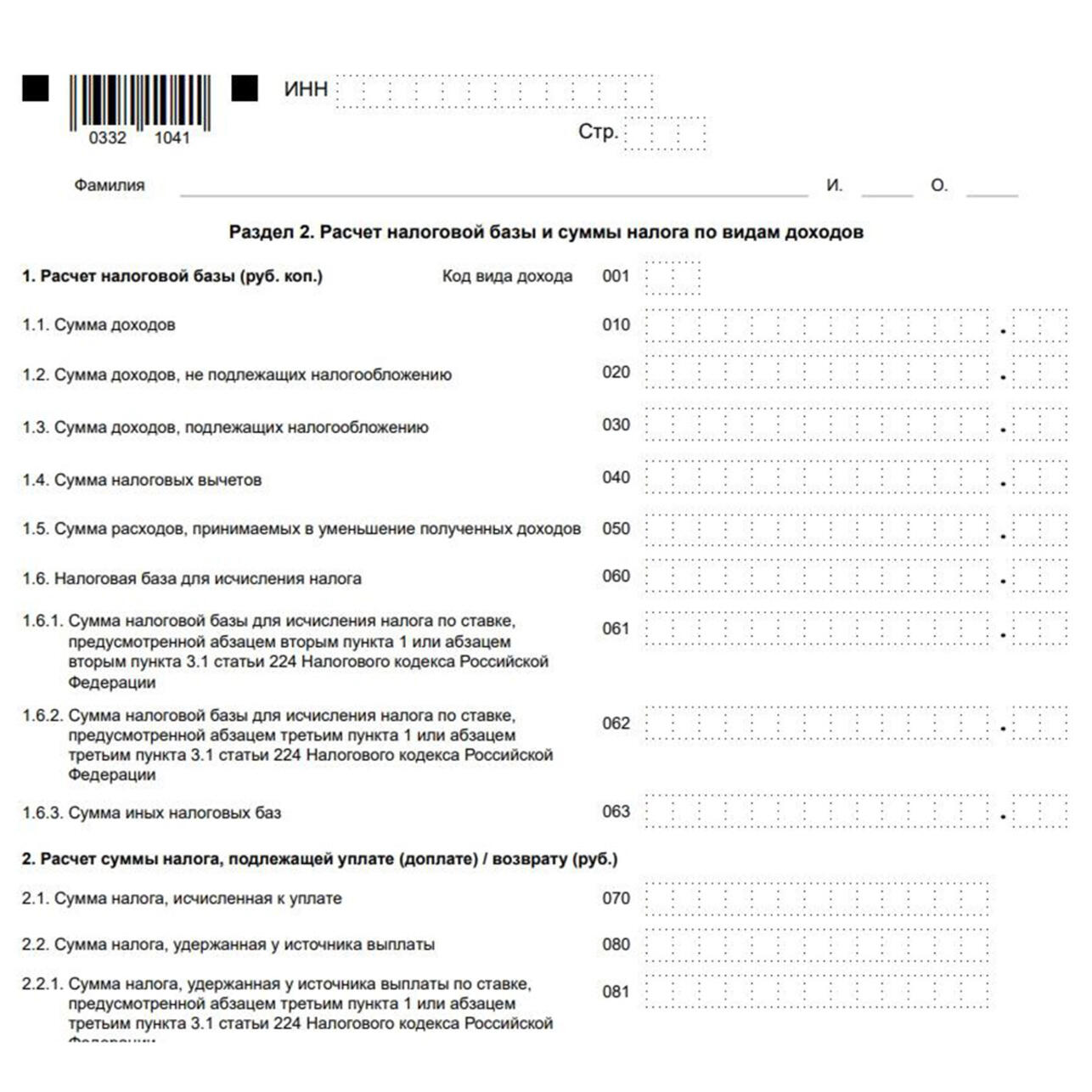

В форме указывают следующие сведения:

- на титульном листе — сведения о налогоплательщике и инспекции ФНС, куда подается декларация;

- в разделе 1 и приложениях — сведения о суммах налога, подлежащих уплате, с указанием кодов ОКТМО по ОК 033-2013;

- в разделе 3 и приложениях — сведения о налоговой базе (сумме доходов гражданина), здесь же указывают размер вычетов.

Также в декларации указывают реквизиты, на которые необходимо отправить возвращенные средства. На последнем листе формы проставляют дату ее составления. Документ скрепляют подписью.

Примеры заполненных деклараций можно скачать с официального сайта ФНС. Форма 3-НДФЛ достаточно объемная, и, если не сталкивались с ней до этого, заполнение может вызвать трудности, так что образцы будут полезны.

Подача документов онлайн

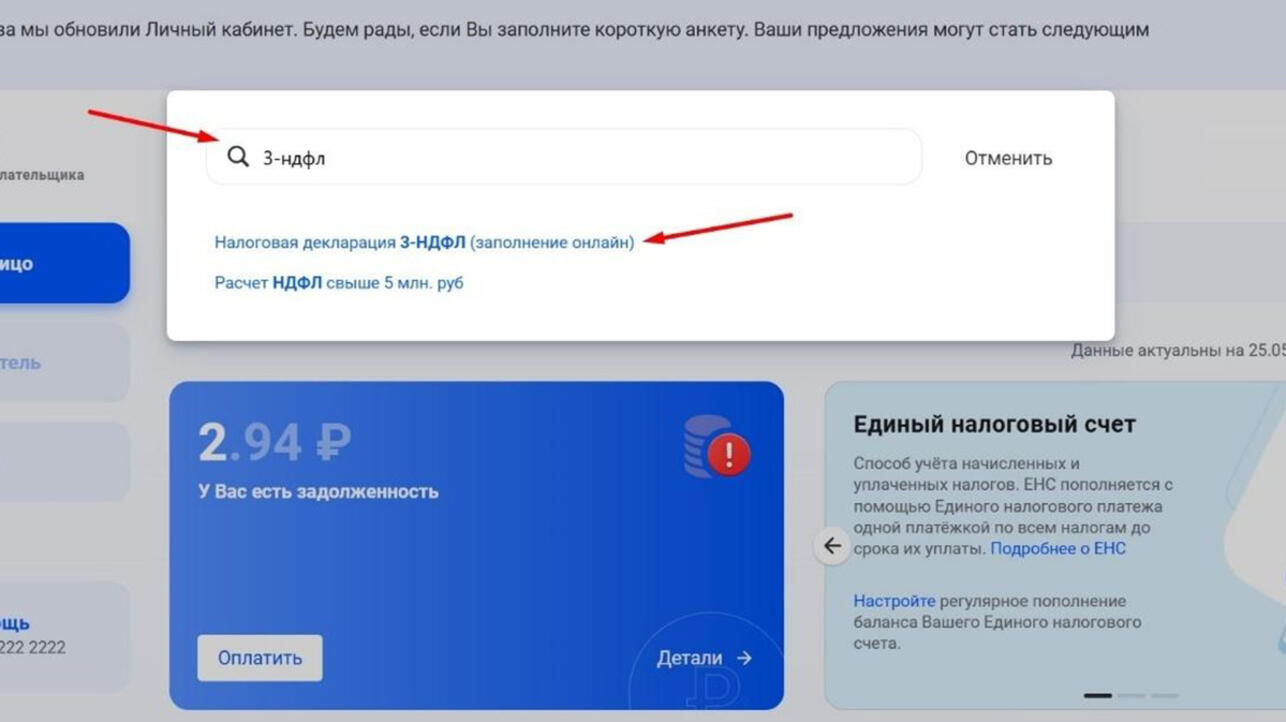

Гораздо проще подать декларацию через сайт ФНС. Для этого потребуется:

- Перейти на ресурс ведомства и войти в свой личный кабинет (возможен вход через профиль Госуслуг).

- В поиске ввести «3-НДФЛ» и кликнуть по подходящему результату.

- Вписать в поля анкеты сведения о своих доходах.

- Подписать документ электронной подписью и отправить на проверку.

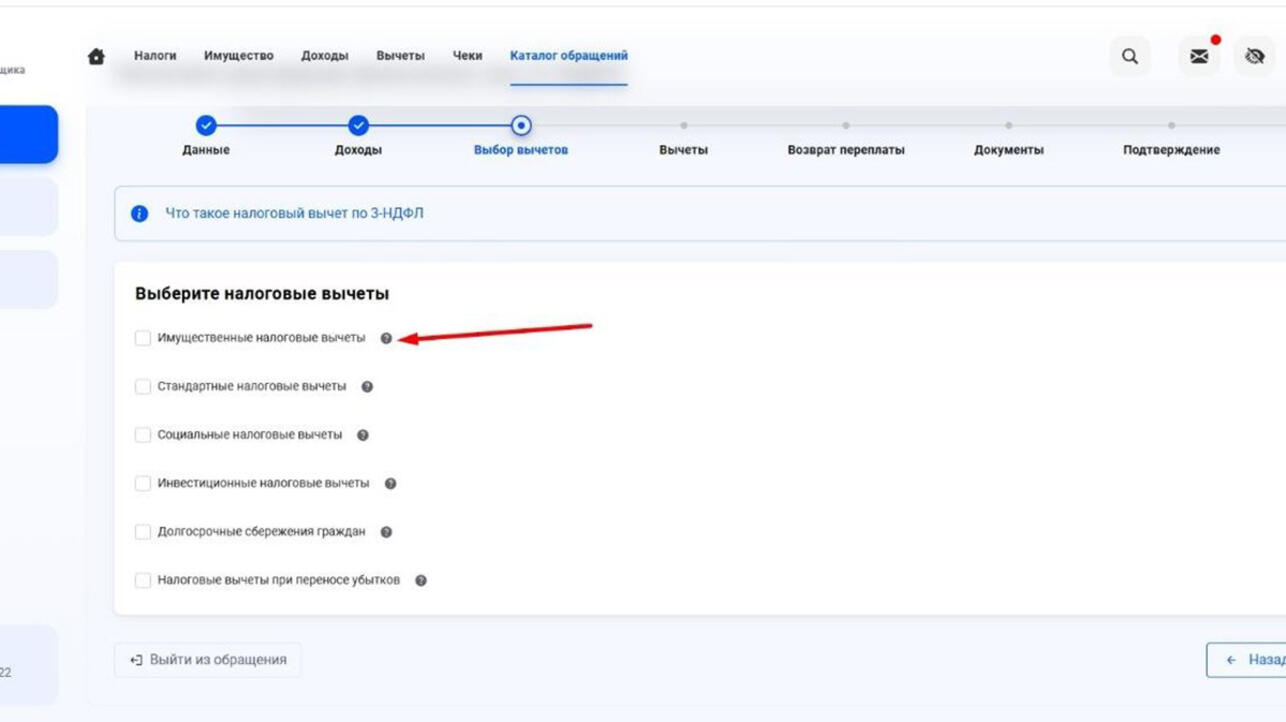

На этапе «Выбор вычетов» нужно не забыть указать, есть ли право на возврат части налогов. Для этого надо проставить галочку около соответствующего пункта и ввести сопутствующую информацию.

Перед первым онлайн-заполнением декларации сайт предложит оформить электронную подпись (ЭП), без которой невозможна отправка формы. ЭП можно записать тремя методами:

- на сервер ФНС — самый простой и беспроблемный способ;

- на ПК — требует установки программ, которые можно скачать на ресурсе ведомства;

- на токен — требует наличия специального носителя для ЭП.

Подпись генерируется от 30 минут до суток. Пока она не создана, пользователь не может подать декларацию онлайн.

На практике при записи ЭП на ПК без токена могут возникать непредвиденные ошибки. Если они появляются, нужно выбрать другой способ хранения подписи — на портале ФНС или на токене (если он есть). В этом случае генерация ЭП пройдет без проблем.

Упрощенный порядок оформления

Ст. 221.1 НК РФ ввела упрощенный порядок оформления льготы. Он не требует предоставления в ФНС декларации и подтверждающих документов — служащие ведомства самостоятельно собирают всю нужную информацию исходя из сведений, которые уже есть в налоговой инспекции (например, предоставленных работодателем или банком).

Для получения льготы в упрощенном порядке понадобится выполнить следующие шаги:

- Зайти в личный кабинет на ресурсе ФНС.

- Найти предзаполненное заявление на вычет.

- Подписать заявление с помощью электронной подписи.

- Отправить подписанный документ на проверку.

ФНС автоматически формирует заявление — пользователю ничего не нужно для этого делать. Если сведения за прошедший налоговый период предоставили до 25 февраля, то оно появится в личном кабинете не позже 20 марта.

Плюсы упрощенного порядка в том, подача заявления происходит дистанционно и не требуется предоставлять бумаги, подтверждающие право на возврат части налога. Кроме того, сокращается срок проведения камеральной проверки в ФНС.

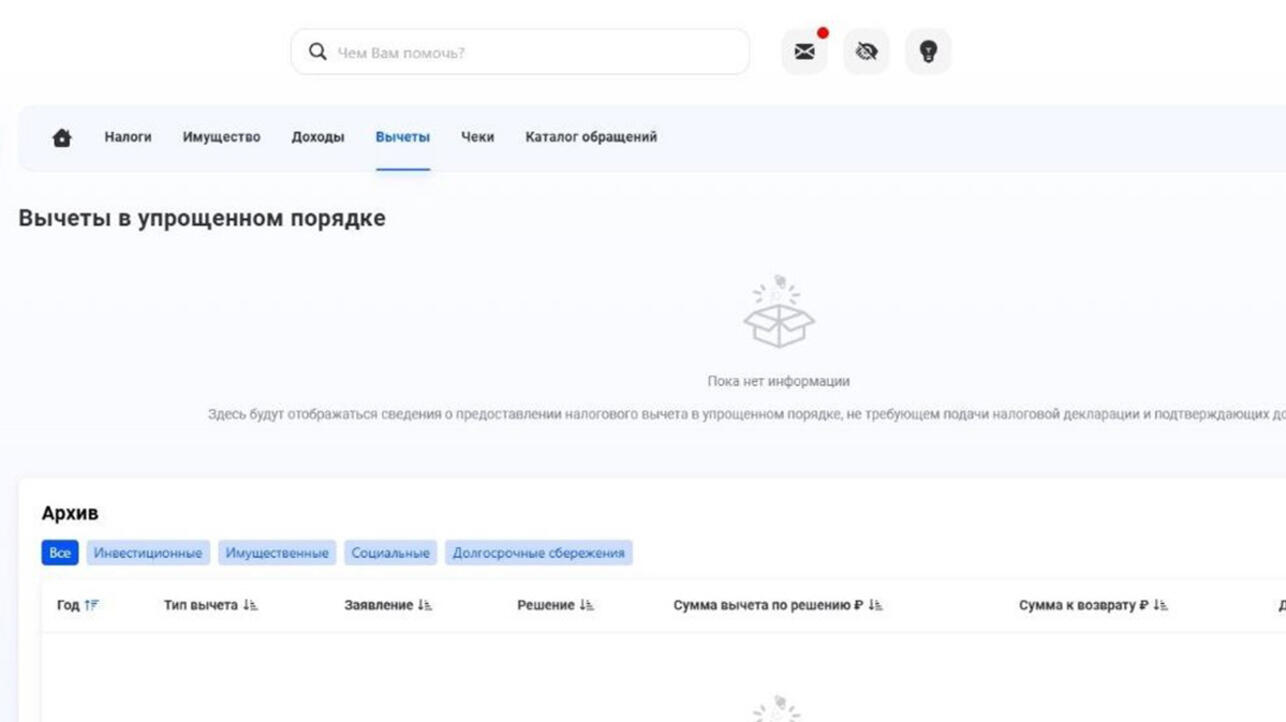

Упрощенный порядок доступен не всем гражданам. Если в налоговое ведомство не поступила информация о том, что налогоплательщик вправе получить льготу, то документы придется подавать обычным способом — в таком случае предзаполненное заявление просто не появится в личном кабинете, как на скриншоте ниже.

Оформление через работодателя

Имущественный и социальный вычеты можно получить с помощью работодателя. Это самый простой способ, так как он не требует заполнять и направлять в ФНС форму 3-НДФЛ. В ведомство достаточно предоставить лишь заявление о получении льготы в свободной форме и документы, подтверждающие право на нее. Если его одобрят, в дальнейшем заявитель будет получать заработную плату, из которой не будет удерживаться НДФЛ, до тех пор, пока не закончится сумма вычета.

Сроки и способы получения денег

При предоставлении вычетов, которые оформляют в обычном порядке, действуют следующие сроки:

- до 3 месяцев на проведение камеральной проверки информации, предоставленной гражданином;

- до 10 дней на принятие решения по результатам камеральной проверки;

- до 30 дней на перечисление суммы вычета.

Если налогоплательщик использовал упрощенный порядок, камеральная проверка длится до 30 дней. При этом все остальные сроки остаются неизменными.

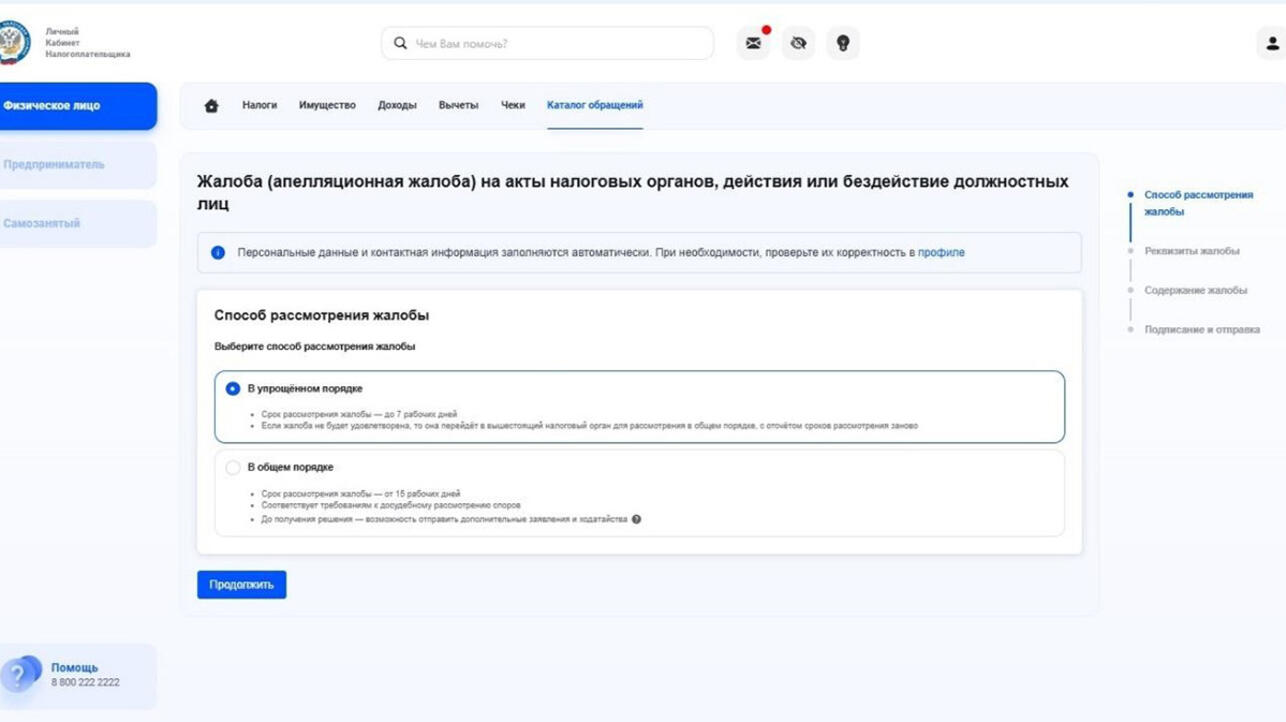

Отказ в предоставлении льготы можно обжаловать. Решение о нем принимает руководитель инспекции, куда подавалось заявление, — жалобу на него подают в региональное управление ФНС через приемную подразделения, в которое направляли заявление. Также доступно онлайн-обжалование на ресурсе ведомства.

В случае положительного решения возврат налога перечисляют безналичным способом на счет гражданина, в том числе прикрепленный к карте. Исключение — льгота, полученная через работодателя.

Комментарии